Если вы рассчитываете приобрести квартиру, то готовьтесь к тому, что придется потуже затягивать пояса – стоимость жилья довольно велика, а если сопоставить цены на квадратный метр недвижимости с реальными доходами населения в его среднем выражении, то экономить придется долгие годы. Это обуславливает высокую популярность такого решения, как ипотека, которое мы рассмотрим в настоящем материале.

Динамика ипотеки в Казахстане

Если вы намереваетесь взять квартиру в ипотеку, помощь вам обязательно понадобится. Насколько быстро банки выдают ипотеку, настолько сильнее это отражается на стоимости квадратного метра жилья. При этом тенденция следующая: когда нет клиентов с действующими банковскими займами, стоимость квадратного метра становится ниже.

В последние годы курс тенге можно охарактеризовать как нестабильный. Это способствовало тому, что многие кредитные учреждения, банки, серьезно ужесточили условия предоставления кредитов. Например, многие их них не готовы уже предоставлять ипотеку в тенге, другие банки отказываются кредитовать людей, намеревающихся приобрести квартиру на последнем или первом этаже. В любое случае, принцип диспозитивности в гражданском праве никто не отменял – это означает, что стороны сами определяют объем прав и обязанностей по договору, никто не имеет право принуждать другую сторону к подписанию договора. Если вам не дают ипотеку в одном банке, вы можете обратиться в другой, попробовав изыскать там выгодные для себя условия.

Когда-то многие граждане Казахстана уже прогорели, взяв ипотеку в долларах и ощутив на своем финансовом благополучии изменение курса тенге. Сейчас правительством страны этим гражданам оказывается помощь в рамках программы рефинансирования. Зная о таком опыте, лучше перед заключением договора просчитать все негативные возможные последствия неисполнения обязательств. Если вам понадобилась ипотека, пошаговая инструкция поможет.

Процедура покупки жилья

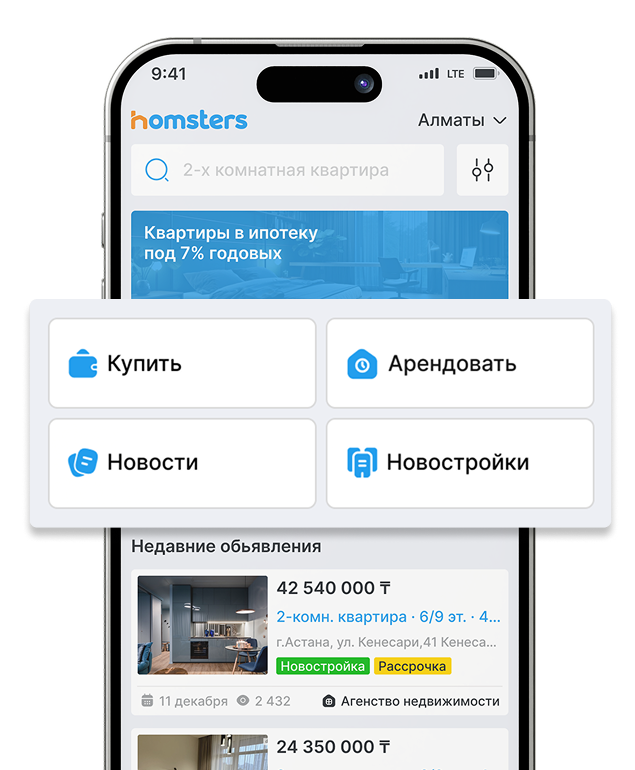

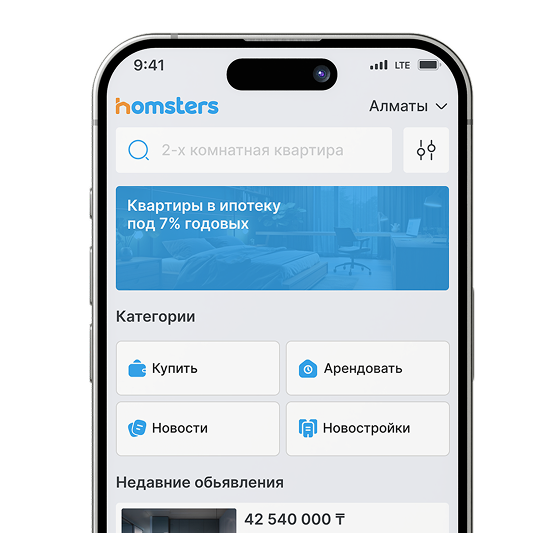

Поиск жилья

Обращайтесь лучше в банк уже на том этапе, когда квартира для покупки найдена. Во многих случаях продавец готов будет немного подождать, так как проблема поиска покупателя имеет место быть и для него тоже. Банк тоже может дать вам полезную информацию о поиске квартиры.

Акцепт залогового имущества банком

Сами банки устанавливают различные требования относительно имущества, которое будет использовано в качестве залога. Нередко диктуются требования, касающиеся расположения объекта недвижимости, возможности его использования и так далее. Порой даже этажность здания может играть роль. Жилстройсбербанк Казахстана отказывается принимать каркасно-камышитовую или саманную недвижимость как залоговые объекты. В СНИПах также указывается всегда ориентировочный нормативный срок эксплуатации здания.

Чаще всего банки обращают внимание и на него – так, если он превышает 80% от установленного периода времени эксплуатации, то, скорее всего, этот объект в качестве залогового приниматься не будет. Все банки Астаны и Алматы отказываются принимать в качестве залога квартиры, расположенные в домах, построенные ранее 1960 года. Существует перечень объектов, которые изначально нельзя рассматривать как имущество для залога:

— дома в плохом состоянии;

— дома, в которых отсутствуют инженерные системы и коммуникации;

— дома, построенные из дешевых облегченных стройматериалов.

В то же время, в городе Караганды условия будут несколько отличаться. Кредиты не предоставляются на:

- жилье в общежитиях;

- домах, построенные ранее 1970 года;

- домах типа «коридор».

Еще внимательнее изучается объект недвижимости в том случае, если это жилой дом. Дом, который планируется использовать в качестве залогового имущества, должен быть в нормальном состоянии, степень его износа не должна быть выше 50%, все коммуникации должны быть в норме, щитовые, саманные и дома из бруса и вовсе не будут рассматриваться.

Когда квартира найдена, обеспечьте наличие минимального взноса, который потребуется от вас в любом случае. Новые условия ипотеки предполагают, что вы должны будете внести как минимум 10 процентов от общей стоимости жилья. Все зависит от конкретного предложения – в некоторых случаях размер взноса может быть больше.

Проверка платежеспособности покупателя

Не рассчитывайте на то, что вам не придется подтверждать наличие регулярного дохода. При этом условия тут довольно жесткие: ежемесячные платежи по ипотеке не должны быть выше половины вашего дохода. Так, если от вас потребуется каждый месяц вносить плату в размере 50 000 тенге, то и месячный доход должен быть не ниже 100 000 тенге.

Впрочем, банки иногда идут и на поблажки, будучи заинтересованными в кредитовании. Например, если супруг или супруга имеет высокий доход, то он также привлекается к данному договору со статусом созаемщика. Главное, чтобы стороны располагали достаточным доходом – это будет определяющим фактором при выдаче ипотечного кредита. Даже залог имущества иногда рассматривается в качестве начального взноса.

Сбор документов

Банки требуют различный перечень документов, в зависимости от своей политики. Так, в некоторых случаях может быть затребованы справки об отсутствии задолженностей по коммунальным платежам или налогам на недвижимость. Практически всегда требуются справки об оценке недвижимости. При этом следует отличать кадастровую и рыночную стоимость жилья – порой кадастровая оценка не имеет ничего общего с реальностью, особенно, если проходили серьезные улучшения объекта. В качестве примера требующихся документов мы можем привести данные с «Евразийского банка». Итак, от заявителя потребуют:

— адресную справку;

— паспорт или удостоверение личности заявителя;

— документ о составе семьи собственника объекта недвижимости;

— документ, отражающий доход за последние шесть месяцев заявителя – сюда включается и справка о заработной плате, которую работодатель обязан выдать работнику;

— правоустанавливающие документы на объект недвижимости;

— документ об оценке жилья, который был составлен лицензированным независимым специалистом.

Юридическая чистота недвижимости

Если вы приобретаете объект в ипотеку, то как минимум одно достоинство выделить можно – вы получите квартиру, юридическая чистота которой уже тщательно проверена специалистами банков. Это избавит вас от забот по проверке всех деталей.

Гарантийные документы

Продавец безусловно заинтересован в получении такого документа. Он накладывает в кадастровой справке ограничение. Когда деньги получены, он готовит через нотариуса соответствующее заявление. Впоследствии заверенное нотариусом заявление попадает в ЦОН, которое и снимает установленное ограничение. Гарантийное письмо предоставляет банк, подтверждая, что при заключении сделки он передает указанную сумму средств.

Заключение договора

Составляйте договор у нотариуса, тем более, это требуется в силу законодательства. При регистрации сделки в ЦОНе вам понадобится подождать еще до пяти рабочих дней, при онлайн-регистрации договора у нотариуса ждать практически не придется.

Регистрация сделки через систему онлайн

Это сравнительно новая возможность, которой располагают все нотариусы. У них установлена нотариальная система ЕНИС, которая совмещена с базой данных регистра о недвижимости ГБРН. Если перечень собранных документов соответствует всем требованиям, они направляются регистратору, который впоследствии ставит электронную подпись.

После того, как договор был заключен и зарегистрирован в установленном порядке, клиенту следует открыть счет и внести комиссионные средства.

Подводные камни в договорах

Всегда скрупулезно читайте все положения сделки. Не надо игнорировать пункты, написанные мелким шрифтом. Именно в них могут таиться основные невыгодные моменты. Узнайте, какая будет годовая эффективная ставка, которая может кардинально отличаться от той, которая анонсировалась в рекламе. Напрямую требуйте информацию об эффективной ставке у банка.

При регистрации договора онлайн кредит необходимо будет ждать до 10 дней, после регистрации договора ждать необходимо будет 5 дней, а получение кредита до регистрации займет 1 день.

Факультативные расходы при оформлении кредита

В обязательном порядке при выдаче займа происходит страхование залогового имущества. В договоре страхования указываются все случаи, которые можно будет оценивать как страховые. Средняя сумма страхового взноса составляет около 0,7 процентов в год от размера займа. В итоге сумма может оказаться в денежном выражении ощутимая. Спасением в этой ситуации являются банки, которые берут на себя бремя выплаты страховых платежей.

Также банки не могут отказаться от комиссий. Все зависит от их количества. К таковым могут относиться:

— комиссия за открытие счета;

— платеж за организацию займа;

— комиссия за обналичивание денежных средств

Не спешите радоваться, если обнаружили выгодное на первый взгляд предложение с точки зрения процентной ставки. Ее низкий размер легко возмещается банками за счет кабальных комиссий, поэтому все следует изучать в комплексе.

Разновидности платежей

Как правило, заемщик вносит платежи один раз в месяц. Структурно разбить платеж можно на две части: вознаграждение банка и основное тело долга. Бывают два типа платежей: дифференцированный и аннуитетный.

При дифференцированном способе погашения задолженности вы вносите суммы один раз в месяц, при этом долг будет разделен на равные части. Вознаграждение банка начисляется только на оставшуюся часть долга, поэтому с каждым месяцем оно будет все меньше и меньше.

Если вы выбрали аннуитетную форму оплаты, то абсолютно все месяцы, в течение которых вам необходимо будет погашать долг, будут включать в себя равные суммы, в том числе и вознаграждение банка. Общая сумма будет поделена на количество месяцев, в течение которых вы планируете погашать долг. Это удобно в том смысле, что легко рассчитать свои обязательства наперед.

Приобретая квартиру в ипотеку, изучите все предложения, а с продавцом договоритесь о фиксированной сумме. Проверьте техпаспорт на жилье, задолженности по коммунальным платежам, определите способ расчетов. Запаситесь терпением и проявите предельную внимательность – это залог вашей финансовой безопасности.