Ипотека – кредит на покупку жилья, где залоговым имуществом чаще всего выступает сама недвижимость. Поэтому прежде, чем одобрить займ, банк обязательно проверяет жилье на ликвидность. Если дом или квартира не отвечают установленным требованиям, в кредите, к сожалению, откажут. Чтобы не столкнуться с трудностями при покупке жилья, рекомендуем информационно подготовиться. Рассмотрим, какие жилые объекты нельзя купить в ипотеку в Республике Казахстан.

Какую квартиру нельзя купить в ипотеку на вторичном рынке

Перед выдачей ипотеки банки оценивают как саму квартиру, так и дом в котором она находится на основе отчетов независимых оценщиков. Чаще всего банки отказывают в выдаче ипотечного кредита на квартиры из вторичного жилфонда по таким причинам:

- Год постройки и износ дома. В ипотеке будет отказано, если «возраст» жилого дома, в котором находится квартира, превышает 50-55 лет, или физический износ здания составляет выше 50-60%. Это связанно с тем, что ипотека выдается на длительный срок (до 20-30 лет), и в течение этого времени квартира может стать неликвидной. Очевидно, что банк не примет в залог квартиру, если дом находится в аварийном состоянии, подлежит сносу или реконструкции.

- Технические характеристики. Оцениваться будет качество инженерных систем, материал стен и фундамента дома. Банки часто не соглашаются кредитовать квартиры в зданиях с деревянными перекрытиями, предпочитают кирпичные и монолитные дома панельным. Сама квартира должна быть благоустроенной и безопасной для проживания. Банк не одобрит жилье, если в квартире неисправны или не подведены коммуникации (отсутствует водоснабжение, газ или электричество и тд.). Чем в лучшем состоянии находится квартира, тем привлекательнее она будет для банка.

- Несоответствующие объекты. Квартирой считается обособленное помещение, которое имеет собственную кухню и санузел. Таким образом, нельзя купить в ипотеку часть квартиры, комнату в общежитии или коммунальную квартиру. В качестве квартиры не рассматриваются коммерческие помещения. Непривлекательными для банков являются также квартиры в цокольных или полуподвальных помещениях.

- Перепланировка. Распространенной причиной отказа является незаконная перепланировка квартиры с изменением несущих конструкций, переносом «мокрых зон» (санузла или кухни), самовольными пристройками и присоединением территорий общего пользования и др. В иных случаях можно попытаться предварительно узаконить перепланировку или договориться с банком об оформлении перепланировки в течение нескольких месяцев.

- Юридические нюансы. Перед одобрением ипотеки сотрудники банка обязательно проверят юридическую чистоту квартиры. Банк не выдаст ипотеку на квартиру, которая находится под обременением, арестом или оспаривается в суде. Сомнения у банка может вызвать и квартира, которая повторно перепродается в короткие сроки (до 3-х лет) или продается по доверенности. Банк может посчитать рискованным вариантом квартиру, в числе собственников которой есть несовершеннолетние. В этом случае позднее могут возникнуть споры о праве собственности.

Естественно, для одобрения сделки, продавец квартиры должен иметь на руках все необходимые документы. Банк в обязательном порядке запросит их для проверки. Стандартный перечень состоит из правоустанавливающего документа на квартиру (например, договор купли-продажи, дарственная, договор о приватизации и др.), уведомления о госрегистрации, технического паспорта, справки о зарегистрированных правах (обременениях на недвижимость). Если документы на квартиру не соответствуют установленным требованиям, или пакет документов не полный, стоит также ожидать отказа.

О том, как проверить юридическую чистоту квартиры перед покупкой, читайте здесь.

Консультация юриста: как минимизировать риски при сделках с недвижимостью

Первичная недвижимость: как банки проверяют строящиеся дома

Оформить ипотеку на квартиру в новостройке возможно как в готовом доме, так и в доме на стадии строительства. Поскольку качество жилья, которое только строится, проверить практически невозможно, в первую очередь, банк оценивает надежность застройщика. Проверяется разрешение на строительство, документы на землю, ДДУ, соблюдаются ли сроки строительства. Рассматривается проектная документация жилого комплекса.

Если дом находится на стадии строительства, банк потребует заключение договора долевого участия между застройщиком и покупателем. Долевое строительство законно при соблюдении застройщиком одного из следующих условий:

Если дом находится на стадии строительства, банк потребует заключение договора долевого участия между застройщиком и покупателем. Долевое строительство законно при соблюдении застройщиком одного из следующих условий:

- получение гарантии Казахстанской Жилищной Компании;

- участие в проекте банка второго уровня;

- если каркас жилого дома уже возведен.

Чтобы получить разрешение на долевое строительство, застройщик проходит ряд проверок, что снижает всевозможные риски и для покупателя, и для банка. Банки охотно выдают ипотеки на новостройки, если они имеют гарантию на завершение жилищного строительства от КЖК. Если банк кредитует конкретного застройщика, то он в большинстве случаев будет также выдавать ипотечные кредиты на его объекты.

Отметим, что у разных банков требования к строящимся объектам могут отличаться. К примеру, «Отбасы банк» выдает ипотеку на квартиры только в тех строящихся объектах, которые имеют гарантию КЖК, и на которые распространяются жилищные программы от «Отбасы банка». Если жилой комплекс уже сдан, наличие гарантии необязательно.

Таким образом, если вы хотите оформить ипотеку в конкретном банке, советуем сразу узнать, на какие новостройки в нем выдают ипотеку. Далее можно приступать к выбору конкретного жилого комплекса и квартиры.

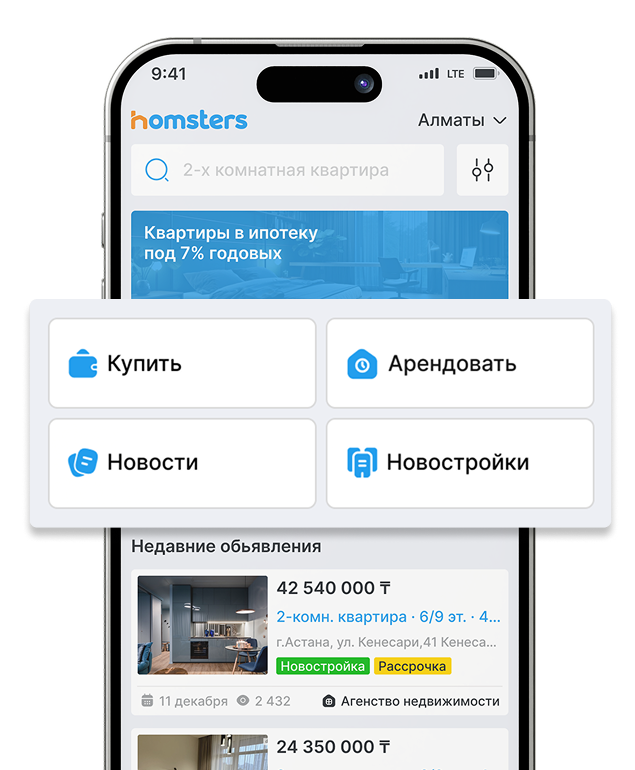

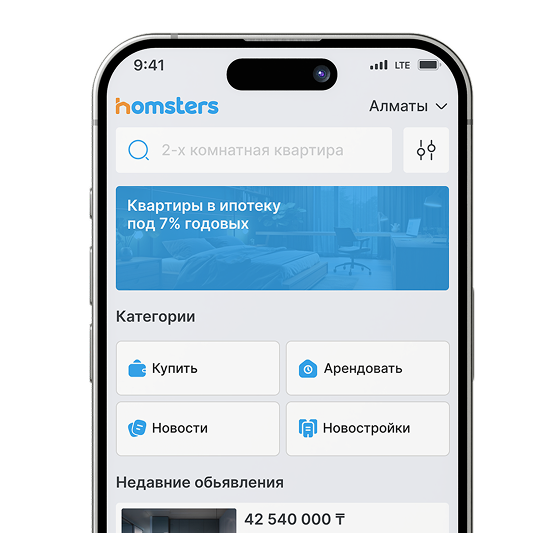

Если привязки к банку нет, выбор будет шире. Все новостройки в Казахстане, которые можно приобрести в ипотеку, собраны на нашей поисковой платформе Homsters.kz. Используя фильтры, вы сможете быстро найти подходящие жилые комплексы, доступные в ипотеку в вашем городе. На странице каждого ЖК будет указано, по какой именно ипотечной программе можно будет купить квартиру, доступны ли госпрограммы или рассрочка.