«Отбасы банкі» жаңа 30/70 бағдарламасы бойынша қалай жұмыс істейтіні, қаржыландыру лимиттерін белгілей ме және құрылыс салушылардан шаршы метрдің құны туралы ақпаратты ашуды талап ете ме, жоқ па туралы, қаржы институтының басшысы Ләззат Ибрагимова inbusiness.kz сайтына берген сұхбатында айтып берді.

– Ләззат Еркенқызы, «Отбасы банкі» құрылыс компанияларымен 30/70 жаңа бағдарламасын іске қосты. Бұл ипотека банктің 7-20-25 бағдарламасын ауыстыруға берген жедел жауабы болды деп айта аламыз ба?

– Банкте 30 пайыздық бастапқы жарна жеткілікті болатын механизм 2021 жылдан бері қолданылып келеді. Біржолғы зейнетақы төлемдерін пайдалана бастаған кезде салымшылар 50%-ға дейін қаражаты жетіспеуіне байланысты банкке жүгінген. Бұл ретте әзірлеушілер тиімді сұранысқа ие болу үшін түрлі жеңілдіктер ұсынды. Сондықтан пилоттық жобалармен әзірлеушілермен бірлесіп жұмыс істей бастадық. Бүгінгі күні бағдарламаға қатысушылардың саны айтарлықтай өсті.

Мысалы, Шымкентте Kanfar Building және OKS Development компанияларымен осы схема бойынша жұмыс жасаймыз. Алматыда біз Domus Qazaqstan, BI Group, Qazaq Stroy компанияларымен жұмыс істейміз. Жақында біз Атырауда Elorda residence тұрғын үй кешенін салушымен келісімге қол қойдық. Бұл аймақтық қамту тұрғысынан.

Несие мөлшерлемесі жылдық 7%-дан (GERR 7,4%-дан бастап). Несие мерзімі – 25 жылға дейін. Несиенің максималды сомасы 100 миллион теңгеге дейін. Бұл нарықтық өнім. Сатып алынған жылжымайтын мүлік немесе мүліктік құқық (егер компанияда бір оператордың кепілдігі болса) кепіл ретінде әрекет етеді.

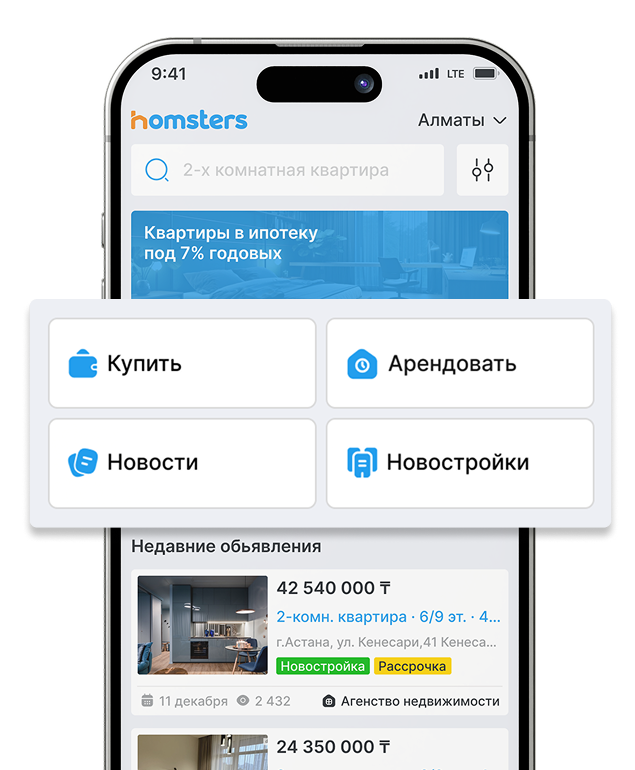

Қазақстандықтар банк бөлімшесіне, құрылыс салушының сату бөліміне немесе біздің «Баспана Маркет» порталына хабарласып, өздеріне ұнаған нысанды таңдап, пәтерді брондай алады. Бұл шын мәнінде «Отбасы Банкінің» жылжымайтын мүлік нарығы. Ол біздің тұтынушыларымыз бен әзірлеушілерімізге ыңғайлы болу үшін жасалған. Мұнда онлайн ипотекаға өтініш беру арқылы үйді қашықтан сатып алуға болады. Бұл әсіресе басқа қаладан, әдетте Астана мен Алматыдан пәтер алғысы келетіндер үшін қолайлы. Барлық онлайн-ипотекалық пайдаланушылар үшін несиелік өтінімді қарау комиссиясы 0 теңгені құрайды. Сонымен қатар, несие беруді ұйымдастыру қызметі пайдаланушыларға бұрынғыға қарағанда арзанырақ болады. Осылайша, несие беруді ұйымдастыру үшін комиссия екі есе қысқарды және несие сомасының 0,5% орнына 0,25% құрайды.

Мен әлеуметтік желілерде осы несиелеу механизмі туралы көптеген оң пікірлерді оқыдым. Бұл ретте 30/70 ипотека аясында банк бір емес, екі несие береді деген пікірлер де бар. Тұрғын үй құрылыс жинақ жүйесі (ТҚЖЖ) шарты бойынша бастапқы жарна 50 пайыздан төмен болса, біз несие бере алмайтынымызды түсіндірейін. Бірақ банк клиенттерінің бұл 50%-ды бір уақытта жинақтау немесе салу мүмкіндігі әрқашан бола бермейді. Сондықтан, біз әзірлеушілермен бірлесіп, клиенттерге банк шотында бастапқы жарнаның 30% ғана болғаны жеткілікті болатын басқа тәсілді ұсынамыз.

Субсидия түріндегі бастапқы жарнаның тағы 10%-ын клиентке әзірлеуші өзі бөледі. Ал осы 10%-ды көбейту үшін банк оларды бастапқы жарна ретінде пайдаланады және үстіңгі жарнаның тағы 10%-ын несие ретінде қосымша береді. Клиент соманы (30% + 10% + 10%) қалыптастырады, бұл ZHSS жүйесі талап ететін бастапқы жарнаға қажетті 50% құрайды. Клиентке екі несие беріледі: біріншісі – ипотекалық тұрғын үй несиесін алу үшін бастапқы жарнаға (10% + 10%), оның бір бөлігін құрылыс компаниясы өтейді, екіншісі – сол тұрғын үйден тұрғын үй сатып алуға. құрылыс компаниясы. Сондықтан, мобильді қосымшада клиент екі несиені көрсетеді, оны қайтарады.

– Бұл бағдарламаны қаржыландыруға шектеулер бола ма?

– Әзірге бұл бағдарламаны қаржыландыруға шектеулер жоқ, өйткені оны тұтастай банк қаржыландырмайды. Біз, ең алдымен, баға параметріне, құрылыс компаниялары беретін жеңілдікке қараймыз. 2023 жылдың қаңтарынан бастап Қазақстанда сатып алу-сату транзакцияларының саны айына 24 мың деңгейінде сақталып отырғанын көріп отырмыз. Бұл 2021-2022 жылдардағы транзакциялар санынан әлдеқайда аз. Негізі 2019-2020 жылдар деңгейіне жеттік. 7-20-25 бағдарламасының қысқаруымен қатар әзірлеушілер біздің 30/70 механизміне қызығушылық танытты.

Мұның бәрі әзірлеушінің клиентпен диалогқа қалай дайын екендігіне байланысты. Алғашқы жарнаны қалыптастыруға қажетті тұрғын үй құнының 10 пайызын құрылыс салушы клиентке аударуын сұраймыз. Ал бұған нарықта ұзақ уақыт жұмыс істеуді жоспарлайтын қаржылық тұрақты ұйымдар ғана қол жеткізе алады. Ал біз тоқсан сайын жұмыс қарқынын бағалаймыз, сатылым саны мен көлеміне қараймыз, бағдарламаның осы тұрғын үй кешендерінің баға параметрлеріне қалай әсер ететінін көреміз, содан кейін несиелендірудің жаңа механизмін әзірлеу туралы шешім қабылдаймыз.

– Бұл бағдарлама бойынша қазақстандықтардың артық төлемі, кәдімгі «Отбасы банк 50/50» бағдарламасы мен 7-20-25 бағдарламасымен салыстырсақ, қаншаға өседі?

– 20 млн теңге пәтер құнының есебін негізге алсақ, 7-20-25 бағдарламасы бойынша (өтініш берген кездегі міндетті шарттарды – баспананың болмауын ұмытпаңыз), бастапқы жарна. 4 млн теңгені, несие сомасы – 16 млн теңгені құрайды. Несие мерзімі 10 жыл. Біз өніммен салыстыру үшін дәл осы кезеңді аламыз. Ай сайынғы төлем – 187 700 теңге, жалпы артық төлем 6,3 млн. Менің ойымша, бұл өте жақсы шарттар, сондықтан бағдарлама өте сәтті өтті.

Егер 30/70 схемасы бойынша аралық несиемізді алатын болсақ, онда 6 миллион теңге немесе 30 пайызы клиенттің шотында болуы керек. Тағы 2 миллион теңгені құрылыс компаниясы есепшотқа аударады. Осы 2 миллион теңгеге банк несие беріп, нәтижесінде 2 миллион теңгеден 4 миллион теңге пайда болып отыр. Сонымен, клиентте жалпы 50% бастапқы жарна бар: 6 млн теңге + 4 млн теңге = 10 млн теңге. Осы 10 миллион теңгеге 20 миллион теңге көлемінде екінші несие беріліп отыр. 10 жылға жалпы айлық төлем: 140 000 теңге. (алғашқы 3 жыл ішінде, егер ол бұрын жинақтамаған болса және есептік көрсеткіш болмаса, егер ол үнемдеген болса, онда төмендейді). Сосын алдағы 7 жылда 149 600 теңге. Жалпы артық төлем 6,7 млн теңгені құрайды. Негізі бұл 7-20-25 бағдарламасына жақын.

Біздің классикалық 50/50 аралық несиені алатын болсақ, онда бірінші жарна 10 миллион теңге, несие сомасы 20 миллион теңге болуы керек. 10 жылға ай сайынғы төлем: 183 333 теңге (3 жыл), 124 300 (7 жыл), артық төлем 7 млн. Артық төлеу тұрғысынан алғанда, біздің классикалық несие қымбатырақ, бірақ ыңғайлылық тұрғысынан алғанда, жақсырақ, алғашқы үш жылдан бері олар шамамен 200 мың теңге төлейді, содан кейін ол шамамен 40% төмендейді және төлеу оңайырақ.

Менің ойымша, бұл несиелердің әрқайсысының өмір сүруге құқығы бар және бәрі отбасының өмірлік цикліне байланысты. Мысалы, егер бұл басқа біреудің баспанасын жалдауға ақша жұмсағысы келмейтін жас отбасы болса, онда олар негізінен 10 жылға 140 мың теңге төлеп, өз үйін сатып алуға мүмкіндік беретін 30/70 схемасын қолданып көруге болады. жеке тұрғын үй. Ал артық төлем сомасы 7-20-25 бағдарламасымен салыстырғанда 400 мың теңгеге ғана артық.

– Қазіргі таңда бағдарламаға қанша құрылыс компаниясы қосылды? Өңірлерден құрылыс компаниялары бар ма?

– Қазіргі таңда банк 30-дан астам әзірлеушілермен жұмыс істейді. 1 наурыздағы жағдай бойынша олардың саны 36. Алматы, Астана, Шымкент, Атырау, Ақтау, Ақтөбе, Орал, Түркістан, Қарағанды қалаларында бізбен жұмыс істеп жатқан құрылыс компаниялары бар. Талапкерлер саны күн сайын артып келеді деп айта аламыз. Біз мұқият бақылап жатырмыз, мүмкін, бір сәтте шектеулер туралы сұрақ туындайды. Біздің міндетіміз — өрескел әрлеудегі пәтерлердің аз болуын қамтамасыз ету. Болашақта біз әдемі әрлеуде пәтер жалдайтын құрылыс салушылармен жұмыс жасағымыз келеді. Банк клиенттің үйін сатып алу жолын қадағалайды. Қарап отырсақ, ол бізден тұрғын үй алу үшін ипотекалық несие алған соң, сол жерде жөндеу жұмыстарын жүргізу үшін нарықтан қымбатырақ тұтынушылық несие іздейтінін көреміз.

Мүмкін біз Алматы мен Астанадағы әзірлеушілермен жұмыс істеу талаптарын қайта қарайтын шығармыз. Құрылыстың аяқталуына алты айдан аз уақыт қалған құрылыс компанияларымен жұмыс істейтін боламыз. Ең дұрысы, үлестік құрылыс нарығында біз дайын баспана беретін компаниялармен жұмыс жасағымыз келеді, мысалы, 7-20-25 бағдарламасы жұмыс істейді.

Енді құрылыс компаниялары ҚЖК кепілдігі, немесе әкімдіктің рұқсаты болса, нысанның аяқталуы әлі алыс болған кезде жүгінеді. Бұл ретте құрылыс салушылар қазіргі уақытта тұрғын үй пайдалануға берілгеннен гөрі арзанырақ екенін айтады. Бірақ біздің көптеген клиенттеріміз үшін басқа жерде тұру және салынып жатқан тұрғын үйді төлеу ыңғайсыз болуы мүмкін.

– Егер қаржыландыру лимиттері туралы айтатын болсақ, сіз қандай сандарды алдын ала талқылайсыз?

— Біз NPL қарастырамыз, ҚЖК кепілдігімен әзірлеушілермен жұмыс істеу тәжірибесі мол. Біз 2018 жылдан бері үлестік қатысу шарттары бойынша жұмыс істеп келеміз, 16 629 келісім-шарт жасалды, сол кезде біз кепілге қолданыстағы пәтер түріндегі берік кепіл емес, үлестік қатысу шартын алғанбыз. Оның 73 пайызы немесе 12 078 келісім-шартқа сәйкес, клиенттер бүгінгі күнге дейін депозитті пәтерге құқық белгілейтін құжаттармен ауыстырған.

Тағы 4551 келісімшарт (27%) орындалмаған, үлестік қатысу шарттары бар. Бір жағынан, бұл меншікті капитал деңгейінде сатып алудың тиімді механизмі, себебі баға арзанырақ. Операциялық тұрғыдан алғанда, бұл банк үшін қосымша күш-жігерді қажет ететін құрал, іс жүзінде біз екі рет кепіл береміз. Қазреестрде бірінші рет үлестік қатысу шартын тіркейміз, ал екінші рет пәтерге тіркеу туралы куәлік берілген кезде мемлекеттік тіркеу туралы куәлік. Клиент қайтадан келіп, кепілге дайын пәтерді өзі рәсімдейді.

Көбінесе бұл механизмге сәйкес адамдар кеңейеді. Яғни, олар уақытша кеңірек пәтердің бастапқы жарнасына ақша тауып, содан кейін бар бір бөлмелі пәтерлерін жайбарақат сатып, өздерін қауіпсіз сезінеді, яғни салынып жатқан тұрғын үйді сатып алған, енді олар пәтерді сата алады.

– Пәтерді қайталама нарықта 30% бастапқы жарнамен сатып алуға болады ма? Тұрғын үйге және қарыз алушыға қандай талаптар қойылады? Бұл бағдарлама бастапқы тұрғын үйді сатуды ынталандыруға бағытталған емес пе?

— HSS жүйесін пайдалана отырып, «Отбасы Банкі» клиенттері бастапқы және қайталама нарықта тұрғын үй сатып ала алады, жер телімін сатып алып, үй сала алады немесе тұрғын үйлерін жөндеуге несие ала алады. Біз адам барлық шарттарды орындаған кезде, тұрғын үй құнының 50%-ын жинап, сома қалдығы үшін 3,5%-дан 5%-ға дейін (3,6%-дан SER) мөлшерлемемен несие алған кезде біз үй несиелерімізді насихаттаймыз. Бұл жағдайда сыйақы тек банк берген сомадан алынады.

Бірақ жинақтау процесі жылдам емес. Біздің есептеуіміз бойынша, «Отбасы банкіндегі» депозитке баспана құнының 50 пайызын жинақтау үшін орта есеппен алты-жеті жыл қажет. Көбісі көпірлік несиелерді пайдаланады, онда сіз үнемдей алмайсыз, бірақ бір уақытта пәтер құнының 50% төлейді. Онда мөлшерлемелер диапазоны 7%-дан 11,5%-ға дейін (SER – 7,3%-дан) құрайды.

Яғни, клиенттердің оған қолайлы жағдайда баспана сатып алу мүмкіндігі бар. Мысалы, «Ұмай» бағдарламасы бар. Ол 15% бастапқы жарнамен қайталама нарықта үй сатып алуға мүмкіндік береді.

Бірақ құрылыс салушылармен ынтымақтастық аясында тек жаңа тұрғын үй сатып алуға болады. Бұл ретте құрылыс салушыда KZhK кепілдігі немесе жергілікті атқарушы органдардың рұқсаты болуы маңызды. Егер 30/70 несие беру механизмі туралы айтатын болсақ, онда құрылыс салушыдан жаңа үй сатып алғанда, клиент тек ұтады. Өйткені, әзірлеуші оған алғашқы 10% шотқа аударып, бастапқы жарнаға көмектеседі. Қайталама нарықта сатушы бұл 10%-ды сатып алушының шотына салмайды. Мұның экономикалық мағынасы жоқ.

«Жасыл ипотека» мен «Ұмай» – бағдарламаларға сұраныс қандай

– «Отбасы банкі» «жасыл ипотеканы» іске қосты. Қазақстандықтар арасында қаншалықты танымал?

– Расында да, өткен жылдың соңында жаңа жоба – «жасыл ипотеканы» іске қосу туралы айтқан болатынбыз. «Отбасы Банкі» клиенттері үшін алғашқы пәтерлердің бірін Астанадағы «Гранд Виктория» тұрғын үй кешені бар «Best building» ЖШС ұсынды. «Жасыл ипотека» стандартына сай салынған, «Өмір» сертификаты бар. Бұл ғимараттарды экологиялық бағалаудың қазақстандық жүйесі. Ағымдағы жылдың наурыз айының соңында банк 40-тан астам несие берген. Бұл өте қымбат өнім, жоғары пайыздық мөлшерлемесі – 12,5%, GERP – 13,3%-дан бастап, алғашқы 10 жылда жарамды болады. Сонда мөлшерлеме 3,5%-ға дейін төмендейді. Бастапқы жарна артықшылығы — 20%, егер бар болса, клиенттер алдын ала несие ала алады. Несиенің ең жоғары сомасы тек бастапқы тұрғын үй сатып алу үшін 35 миллион теңгені құрайды.

Бүгінгі күні бізге «жасыл» сертификаты бар 16 компания жүгінді. 4 компанияда Алтын, 1 компанияда Күміс, 3 компанияда Қола сертификаты бар, қалғандары сертификаттау процесінде. Бұл мәселе бойынша біздің екі ұстанымымыз бар. Бірінші позиция Күміс сертификаты (күміс) бар компанияларға рұқсат беру, бірақ «қола» барларға рұқсат бермеу, бұл өте оңайлатылған сертификат болғандықтан, қалдықтарды бөлек жинауды ұйымдастыру, ағаш отырғызу және отырғызу жеткілікті. аумағындағы бұталар. Әзірлеуші құрылыс кезінде қауіпсіз және экологиялық таза материалдарды пайдаланса, айналаны ландшафттар мен көгалдандырса, қалдықтарды жою жүйесін ұйымдастырса, суды үнемдейтін технологияларды қолданса, энергияны үнемдейтін шешімдерді пайдаланса — бұл Алтын стандарт.

Менің ойымша, біз бұл бағдарламаға шектеу қоямыз, сертификат неғұрлым жоғары болса, соғұрлым лимит жоғары болады. Күн тәртібіне ESG мәселесін, энергия үнемдейтін технологиялар мәселесін көтеру басты мақсатымыз болды. Бастапқы жарнасы төмен ерекше өнім болса, құрылыс компаниялары ойланып, «Жасыл тұрғын үй» қауымдастығына жүгінеді, тиісінше, бірінші тапсырмамызды тамаша орындадық деп шештік. Қазір бұл Қауымдастық сұраныстың алдыңғы қатарында. Жалпы, жасыл ипотека – болашақ деп ойлаймыз. Халықаралық қаржы институттарын тартудың барлығы ESG қағидаттары және тиісінше біз алдағы екі апта ішінде беретін шектеулер шеңберінде болады.

– «Ұмай» бағдарламасы туралы айтатын болсақ, бағдарламада өзгерістер бола ма?

– Азия даму банкі қарыз қаражатын қор биржасында жоғары мөлшерлемемен орналастырғандықтан, өткен жылы қарыз алушылар үшін жылдық 13,2 пайызды құрады. (ESV 14,1%-дан бастап). Биыл біз үшінші траншты күтеміз және бұл бағдарлама бойынша мөлшерлеме де түзетілуі мүмкін.

Қазір сатып алу-сату операцияларының саны өткен кезеңдегідей көп болмағандықтан, пәтерлерді сатушылар «Отбаса Банктен» сатып алушының рұқсаты бар екенін байқаса, түрлі жеңілдіктерге бара бастады. Өнім өте танымал. Сұраныс біз күткеннен сегіз есе жоғары болды.

Мемлекеттік бағдарламаларға және «қара тізімге» қайта қатысу

– Мемлекеттік бағдарламалар бойынша тұрғын үйді сату туралы айтатын болсақ, олардың қайсысы бойынша екінші рет баспана алуға өтініш беру мүмкін емес, ал қайсысына пәтер алғаннан кейін 5 жыл өтуге болады? Мемлекеттік бағдарламалардың қайсысы болса да баспанаға қол жеткізген азаматтар енді мұндай бағдарламаларға қатысуға өтініш бере алмайтындай өзгерістер бола ма? Банкте банк жұмыс істеген барлық кезеңде қанша адам мемлекеттік бағдарламалар бойынша бірнеше рет баспана алғаны туралы статистика бар ма?

— Жеңілдетілген несиелендірудің мемлекеттік бағдарламалары аясында қатысушының бір баспанадан артық тұрғын үй сатып алуына жол берілмейді. Негізі, kezekte.kz мемлекеттік деректер базасына сенеміз. Оны әкімдіктер жүргізеді, ал тұрғын үйге мұқтаж адамды тіркеуді жүзеге асырады. Бұл ретте Қазақстан аумағында меншік құқығында баспанасы жоқ адамдар ғана баспана кезегіне қойылуы мүмкін. Осылайша, тұрғын үй сатып алған кезде адам автоматты түрде кезектен шығарылады. Ал бұл өз кезегінде жеңілдетілген несиелендірудің мемлекеттік бағдарламаларына қайта қатысу мүмкіндігін жоққа шығарады.

Бірақ біз 2022 жылдың қыркүйегінде қосымша өзгерістерге бастамашылық жасадық, онда бұрын қолданыста болған мемлекеттік бағдарламаларды ескере отырып, қатысушының немесе жұбайының бір бірліктен артық тұрғын үй сатып алуына толық тыйым салуды белгіледік. kezekte.kz сайтына бақылауды күшейтіп, оның ашықтығын арттырып, мемлекеттік деректер базасын үнемі түгендеу қажет деп ойлаймыз. Мүмкін отбасы мүшелерінің бірі пәтерді күйеуі кезекте тұрғанда сатып алған болуы мүмкін және т.б.

Қазір бизнес-процестер өтінішті қабылдағанда kezekte.kz сайтында адамның бар екенін көргенде, одан бас тартуға құқымыз жоқ. Бірақ, өз тарапымыздан, соңғы 4 жылда біз өзіміз үшін түбегейлі шешім қабылдадық: «Отбасы Банкінің» сайтында бюджет қаражатынан тұрғын үй алушының тегі мен аты-жөні мен аймағын орналастырдық. «Бақытты отбасы» және «Шаңырақ» бағдарламаларының барлық тізімдері банктің сайтында орналасқан. Белгілі бір өңірде кімнің жылдық 2% және 5% жеңілдікпен пәтер алғанын халық көрсе дейміз.

– Мемлекеттік бағдарлама бойынша алынған мүлікті иеліктен айырғаннан кейін бес жыл өткен соң қайтадан кезекке тұрып, қайта қатысуға болатынын жиі естисіз.

– Бұл дұрыс емес, міндетті нюанс бар – ол кезекке тұруы керек. Біз мұндай фактілерді көрген жоқпыз. Біз ағымдағы базаны тексереміз.

– Мені де бір сұрақ қызықтырады, тегі өзгерген жағдайда азаматтар мемлекеттік бағдарламаға қатысуға қайтадан өтініш бере ала ма? Банк мұндай нәрселерді қадағалай ма?

— Банк қызметкерлері несие беру рәсімі барысында мемлекеттік деректер қорынан ақпарат алу үшін азаматтардың ЖСН пайдаланады. Құжаттарды қайталап және кейіннен беру кезінде, мысалы, Ибрагимованың орнына Ләззат Еркен болуды ұйғардым, жаңа жеке сәйкестендіру нөмірін қалыптастыру бала асырап алу (асырап алу), сондай-ақ бақылаудағы сәйкессіздік жағдайларын қоспағанда жүргізілмейді. оны есептеу алгоритміне жеке сәйкестендіру нөміріндегі цифр. Осылайша, тегі өзгерген жағдайда ЖСН өзгермейді.

Қолданыстағы заңнамада адамның мемлекеттік бағдарламаға қатысуына кезекте kezekte.kz сайтының болуы негіз болып табылатынын атап өткім келеді. Жалдау төлемдерін субсидиялауды қоса алғанда, бүкіл процесс осы жерден басталады. Сондықтан, біз кеңейтілген іздеу жүргізіп, адамның бұл кезекке қалай түскені туралы барлық деректерді қайта тексере алуымыз үшін кезекті есепке алу мен бөлуді «Отбасы банкіне» тапсыру туралы бастама көтерілді. Қазір әлеуметтік желілерде бірнеше саладағы адамның кезекте тұрғаны туралы пікірталас таба аласыз. Бұл фактілердің барлығы әкімдіктердің құзырында, оларды кезекке қоятын арнайы органдар бар.

Осы ретте, заң жобасын талқылау барысында депутаттарда «Отбасы банкіне кезектердің барлығын аударсақ, бұл әкімдіктерден жауапкершілікті алып тастамай ма?» деген сауал туындады. Осы жерде тұрақты табысы бар адамдар «Отбасы банкіне» бару керек деген ұсыныс туындады. Төмен болса да. Мысалы, адамдардың әрбір отбасы мүшесіне айына 100 мың теңгеден аспайтын табысы бар. Олар 10% бастапқы жарнамен ипотекаға ие бола алады. Бірақ көп адамдар, мысалы, бірінші және екінші топтағы мүгедектер, мүгедектердің балаларын тәрбиелеп отырған отбасылар, олардың табыстары өте төмен немесе олардың кірістері әртүрлі әлеуметтік төлемдерден құралған, кез келген ипотека қолданылмайды. олар үшін. Оларға басқа құралдар қажет, мысалы, жалға берілетін баспана немесе басқа нәрсе.

Сондықтан да халық қалаулыларының соңғы ұсыныстарының бірі – халықтың әлеуметтік жағынан осал топтарын әкімдіктерге қалдырып, олар осы азаматтарды жұмыспен қамту, әлеуметтік қорғау, басқа да барлық құралдарды жер-жерлерде кешенді түрде шешуге тиіс. Мүмкін, бұл тәсіл өте ұтымды және әлеуметтік тұрғыдан әділірек.

– Өткен жылдың қазан айынан бастап «Отбасы банкі» несие алушыларға салынып жатқан тұрғын үйді, тіпті қосымша депозит болса да сатып алудан бас тарта бастады. Құрылыс салушыда бірыңғай тұрғын үй құрылысы операторының (КЖК) кепілдігі немесе үлескерлерден қаражат тартуға әкімдіктің рұқсаты, сондай-ақ «Отбасы банкімен» келісімі болуы керек. 2022 жылы мұндай несиелер берілген ипотека сомасының 6,2 пайызын ғана құрағанын ескерсек, банк неге мұндай қадамға баруға шешім қабылдады? Құрылысшылар «Отбасы банкі» арқылы берілген тұрғын үйлерді салып бітпей қалған қанша прецедент болды?

– Тұрғын үй құрылысы аяқталмады деп шағымданудың белгілі прецеденттері болған жоқ. Бірақ сонымен бірге өркениетті және ашық жылжымайтын мүлік және тұрғын үй нарығын құру керек деп есептейміз. Несие беру тек үлестік қатысу туралы заң шеңберінде, яғни ҚЖК кепілдігі болған жағдайда ғана болуы керек. Екіншіден, әкімдіктің рұқсаты болуы керек немесе құрылыстың аяқталмай қалу қаупін сақтандыратын жеке компанияның несие желісі және сақтандыруы болуы керек.

Біріншіден, біз өзіміздің беделімізге алаңдаймыз, өйткені тәжірибесі жоқ адамға, мысалы, құрылыс салушыдан пәтер сатып алып, анасының пәтерін кепілге қойған болса, «Отбасы банкі» осы құрылыс салушы құрылысты аяқтайтынына кепілдік бергендей көрінеді. құрылыс. Бұл адам психологиясының деңгейінде. Мұндай фактілер болмауы керек, әзірлеушілерге қойылатын талаптарды күшейту үшін нарық ашық болуы керек деп есептейміз.

– Несие тарихы бұзылған, бірақ сонымен бірге халықтың әлеуметтік осал топтарына жататын, мүмкіндігі шектеулі балаларды тәрбиелеп отырған азаматтар туралы айтатын болсақ, олар мемлекеттік бағдарламаларға қатыса ала ма? Жалпы, банк «қара тізімдегі» қарыз алушыларға, оның ішінде инкассаторлар арқылы өткендерге қалай қарайды?

— Жарамды үмітсіз қарызы болса, бере алмайды. Банк өз жұмысын жалғастыру үшін клиент несиені қайтаруы керек, өйткені бұл ақшаға біз кейіннен басқа клиенттерімізге несие береміз. Мысалы, «Бақытты отбасы» бағдарламасы бойынша бізге 0,01 пайызбен 25 жылға несие беріледі. Оны 2019 жылы алған алғашқы қарыз алушылар 2027 жылы тұрғын үй несиесіне көшеді. Бұл ақшаға біз екінші толқындағы қарыз алушыларды несиелендіруді бастаймыз. Осы 25 жылдық циклде біз Қаржы министрлігіне осы ақшаның үш айналымын жасауды міндеттеміз. 5 мың салымшының орнына 15 мыңды несиеге бере аламыз. Сондықтан, біз тұтынушыларға олардың бүгінгі қайтарылуы кезекте тұрғандардың алатын-алмайтынына әсер ететінін түсіндіреміз.

Жалпы, «Отбасы Банкі» екінші деңгейлі банктермен салыстырғанда өзінің қарыз алушылардың несиелік тарихын бағалау критерийлерін айқындайды. Осылайша, мерзімі өткен берешек несиеге өтініш берген айға дейін мерзімі өткен күндердің санына қарамастан 3 ай бұрын өтелсе, несие тарихы оң болып саналады. Сұралған несиені алу үшін қарыз алушының төлем қабілеттілігі жеткіліксіз болған жағдайда екі тең қарыз алушыға дейін тартуға болады.

Басқа банктер отбасылық қатынастардың өте маңызды рөл атқаратынын біле отырып, қарыз алушыларға жақын туыстар: анасы, әкесі, әпкелері болуы шартын қояды. Бірлескен қарыз алушы ретінде жұмыстағы әріптестер әрекет ете алады. Қазір қосымша қарыз алушыны алып тастауды сұрайтын көптеген өтініштер келіп түсті. Бірлескен қарыз алушылар өз өмірін жүргізетіндіктен, үйленеді, үйленеді, олар өздері бағдарламаға қатысқысы келеді. Сондықтан, біз тетіктерді әзірлеп жатырмыз, оның аясында біз клиенттің төлем тәртібін, кепіл сомасы мен несиенің қалдығының арақатынасын қарастырып, ортақ қарыз алушыны шығару туралы шешім қабылдаймыз.

Несиелік қарызы коллекторлық компания арқылы өтелген клиенттер қарапайым клиенттер сияқты критерийлер бойынша қарастырылып, талданады. Банк үшін проблемалық несиенің қай ұйым арқылы қайтарылғаны маңызды емес.

– Банк алты айдан аз уақыт бұрын несиелер бойынша мөлшерлемені 11%-ға дейін көтерді. Тұрғын үй құнының қалай өсіп жатқанын ескерсек, қазақстандықтар үшін үш жыл бойы пәтер алу үшін ақша жинау тиімсіз. Ал, банк, керісінше, бұл тұрғыдағы жағдайды нашарлатты. Неге байланысты мұндай шешім қабылданды?

— Шешім қабылдау қиын болды. Тұрғындарға тұрғын үй құрылыс жинақтары жүйесін түсіндіріп, есептік көрсеткіштің не екенін түсіндіру керек. ОП — біз жұмыс істейтін неміс тұрғын үй жинақ жүйесі қарастыратын негізгі фактор. Әрине, біздің көпірші несиелеріміз жинақтаушылар арасында үлкен сұранысқа ие.

Бұрын олар жылына 7%-дан 8,5%-ға дейін (ESV – 7,4%-дан) кейіннен 5%-ға дейін төмендеген мөлшерлемемен шығарылды. Сонымен қатар, HSS жүйесі талап еткендей депозитке үш жыл жинамай, осы қаражатты бір уақытта депозитке салып, бірден ақшаны алатын бай клиенттер жеңімпаз болып шықты. қарыз. Яғни, несие алу кезінде клиенттердің қаражаты депозиттерде жинақталмаған, демек, жүйеде жұмыс істемеген.

Ал тұрғын үй құрылыс жинақтары жүйесінде жинақ және несие беру балансы негізгі қағида болып табылады. Өйткені, HSC жабық жүйе болып табылады, оған сыртқы көздерден капитал тартылмайды. Кейбір қатысушылар жинақтаса, басқалары несие алады. Бұл жүйенің тұрақты болуына мүмкіндік береді және ең үнемді үнемдеушілерге төмен мөлшерлемемен қарыз алуға мүмкіндік береді.

Сондықтан, жинақ мәдениетінің негіздерін нығайту аясында «Отбасы Банкі» 2022 жылдың 1 қазанынан бастап аралық несиелерге сараланған пайыздық мөлшерлемелерді қолдана бастады. Яғни, аралық несие бойынша мөлшерлеме енді ОС мөлшеріне байланысты, ол өз кезегінде жинақтау кезеңіне де байланысты. Көпірлік несие бойынша пайыздық мөлшерлеме диапазоны жылдық 7%-дан 11,5%-ға дейін (AERR 7,4%-дан бастап).

Енді екінші кезеңде біз портфельді талдаймыз, салымшылардың мінез-құлқын қарастырамыз және бұл мінез-құлықты төмен мөлшерлемемен марапаттағымыз келеді. Яғни, болашақта біз мөлшерлеме әрқашан есептік көрсеткішке тәуелді болатын тетік әзірлейтін боламыз. Неғұрлым көп үнемдесеңіз, соғұрлым мөлшерлеме төмендейді.

– Осы уақыт ішінде үш-төрт жыл, әсіресе жеті жыл үнемдесеңіз, баспананың құны көтеріледі.

— Менің ойымша, нарық мұндай қарқынмен өспейді. 2023 жылдың үш айы нарықтың тұрақтанғанын көрсетеді. Егер біз жинақ позицияларын нығайту және нығайту бағытында қозғалатын болсақ, онда нарық қосымша артық өтімділік алмайды және сәйкесінше, бірте-бірте болады — бағаның төмендеуі деп айтпаймын, тым қатты айтылады — бірақ бағаны бекіту басқа тауарлардың инфляциясымен. Сонда Қазақстандағы баға халықтың табысына қатысты қолайлы болады.

– Өткен жылдардың статистикасына көз жүгіртсеңіз, үш жыл бойы баспанаға ақша жинап, банктің барлық талаптарын орындаған қарыз алушылардың қатынасы қандай (құнның 50%, есептік көрсеткіш 16 және мерзімі сияқты) ) ал бірден 50% төлеп, несие алғандар?

– Соңғы бес жылдағы статистиканы алатын болсақ, онда тұрғын үй несиесінің жылдық берілуі (клиент депозитке 50 пайызын жинаған кезде) шамамен бірдей – бұл жыл сайын берілетін 10-13 мың несие. Бірақ жыл сайынғы несиелер саны (клиент бір уақытта 50% төлеген немесе 3 жылдан аз уақыт жинаған кезде) соңғы бес жылда өсті. 2018 жылы 17 541 көпірлік несиеден 2022 жылы 54 298 несиеге дейін. Мәселен, өткен жылы 10 882 тұрғын үй несиесі, 54 298 аралық несие берілсе, 2022 жылдың қорытындысы бойынша 79 872 несие берілсе, оның 68 пайызы аралық несие.

«Бақытты отбасы» бағдарламасына «толық емес отбасылар» қайтарылмады.

— Толық емес отбасылар үшін: олар алдымен «Бақытты отбасы» бағдарламасына қатысушылар қатарынан шығарылды, жұрттың наразылығынан кейін олар қайтадан қайтарылды. Ал, мемлекеттік бағдарламаға қатысу үшін жалған ажырасу мәселесі әлі де сақталуда. Бұған дейін сіз мемлекеттік бағдарламаға қатысушылар арасында толық емес отбасылар санаты ең жоғары қарқынмен өсіп келе жатқанын айттыңыз. Банк осы санаттағы мәселені қандай да бір жолмен шешуге тырыса ма, әлде бәрін сол күйінде қалдыра ма?

– 2022 жылдың қыркүйегінде Қазақстанда 2026 жылға дейінгі тұрғын үй-коммуналдық инфрақұрылымды дамыту тұжырымдамасы қабылданды. Ол бұрын қолданыста болған «Нұрлы жер» бағдарламасының орнын басты. Осы тұжырымдамаға сәйкес «толық емес отбасылар» санаты «Бақытты отбасы» бағдарламасынан алынып тасталды.Бірақ белгілі себептермен бұл санат кейін қайтарылды деген миф бар.Бүгінге дейін тиісті қаулылар болған жоқ. толық емес отбасы» «Бақытты отбасы» бағдарламасына қатыспайды.

Несие мөлшерлемесі 5% болатын «Шаңырақ» бағдарламасына қатыса алады. «Бақытты отбасы» бағдарламасында көп балалы және мүмкіндігі шектеулі балаларды тәрбиелеп отырған отбасылармен қатар «жетім және ата-анасының қамқорлығынсыз қалған балалар» және «мүгедек» санаттары бойынша баспана кезегінде тұрған қазақстандықтар енді I және II топтарға қатысу. Жаңа санаттардың өкілдері келесі конкурс жарияланған кезде «Бақытты отбасы» бағдарламасына қатысуға өтініш бере алады.

Менің ойымша, бұл әділетті әлеуметтік көзқарас. Өйткені екі қолы, екі аяғы бар адамдар табыс тапқан болуы керек және бұл жерде мәртебеге, толық отбасына немесе толық емес отбасына байланысты емес. Қазақстанда толық емес отбасына тек жесірлер мен жесірлер қосылса, олардың барлық жеңілдікті бағдарламаларға қатысуына мен бірінші қолдаушы болар едім. Бірақ біздің елде бұл санатқа ажырасқандар да, некесіз босану туралы саналы шешім қабылдаған адамдар да бар. Неге біз оларға қолайлы жағдай жасауымыз керек.

Біріншіден, отбасылық құндылықтардың құнсыздануы. Екіншіден, адамдардың жалған ажырасуының фонында әртүрлі, айталық, әлеуметтік жәрдемақы алу мүмкіндігі туады. Мен әйелдер қауымдастығының, ұйымдардың әртүрлі түрлерінен үлкен сынға ие болдым, өйткені мен өзім әйел ретінде бұл әдісті қолдаймын, ал шын мәнінде біз бастамашы болдық, біз толық емес отбасына кезек туралы статистиканы көрсеттік. категориясы өсіп келеді. Бірақ, олар айтқандай, шексіз қорқыныштан қорқынышты аяқталу жақсы. Жалған ажырасу мүмкіндігін қолдайтын түрлі бағдарламалар жасауды тоқтату керек.

Толық емес отбасылар «Шаңыраққа» барлығымен тең дәрежеде қатысады, мемлекеттік қызметкерлер, бюджеттік ұйымдардың қызметкерлері де қатысады. Сіз «Отбасы Банкінің» бағдарламалары мен мемлекеттік бағдарламалардың архитектуралық тұрғыда мақсатты түрде салынғанын түсінуіңіз керек. Бірде маған Астанадан бір жас қыз хабарласты. Ол 29 жаста, мамандығы дәрігер. Ол өзінің жағдайын айтып берді: ол ата-анасымен бірге тұрады, толық емес отбасы ретінде кезекте тұрып, «Шаңырақ» бағдарламасына қатысуға шешім қабылдады. Талап бар – отбасының әрбір мүшесінің соңғы алты айдағы табысы ең төменгі күнкөріс деңгейінен 3,7 аспауы керек. Өткен жылы 1 PM 36 018 теңгеге тең болды. Яғни, ол кезде бір отбасы мүшесіне шаққандағы табыс мөлшері 130 мың теңгеден аспауы тиіс.

Ал жалақысы 400 мың теңгедей, екі жерде жұмыс істейді, ізденетін маман. Оған бағдарламаға қатысу үшін кірісті азайту керек екенін түсіндірген кезде, ол барлық жақсы және жаман жақтарын таразылай келе, ол әрі қарай үнемдеуді және 50/50 нарықтық бағдарламасы бойынша өзіне пәтер сатып алуды шешті.

Ол дұрыс шешім қабылдады, мен оны қолдадым, өйткені мемлекеттік бағдарламалар бойынша тек әкімдіктер арқылы салынған тұрғын үйлер ғана сатып алынады. Астанада бұл Метро ауданындағы үйлер, 40-шы станцияға қарай, Жағалау ауданындағы пәтерлер. Әрине, ол біраз бөлігін сақтап қалды, бірақ мәселесін шешпеді, 400 мың теңге шамасында табысы бар ол тұрмыс жағдайын жақсартуды талап етеді.

Жақсы жаңалық! Үкімет 2022 жылы бекіткен тұжырымдамада енді «Бақытты отбасы» және «Шаңырақ» бағдарламаларында кіріс шектеуі қарастырылмаған. Бұған дейін бір отбасы мүшесінің соңғы алты айдағы табысы «Бақытты отбасы» бағдарламасы бойынша ең төменгі күнкөріс деңгейінің 3,1 еселенген мөлшерінен, «Шаңырақ» бағдарламасы бойынша 3,7 еселенген ең төменгі күнкөріс деңгейінен аспауы тиіс деген талап қойылған болатын. Бұған дейін бұл талап төрт жыл бойы күшінде болатын.

2023 жылы бағдарламаларды іске асыруға бөлінетін қаражаттың жалпы көлемі 71,9 млрд теңгені құрайды: «Шаңырақ» бағдарламасына 39,7 млрд теңге, «Бақатты отбасы» бағдарламасына 32,2 млрд теңге бағытталады.

Банк серіктестері – әзірлеушілерге қойылатын талаптарды күшейту туралы

— Егер құрылыс салушыларға қойылатын талаптар туралы айтатын болсақ, банк «жасыл ипотекаға» ғана емес, сонымен қатар ҚЖК арқылы жұмыс істейтіндердің барлығына құрылыс салушыларға қойылатын талаптарды арттыруға бастамашы бола ма? Жарияланған тұрғын үй класына сәйкес келмейтін құрылыс кешендері бар.

— Мен әзірлеушілермен кездесуде болдым, онда мені сарапшы ретінде шақырды. Әзірлеушілер бір нәрсені түсінуі керек дедім: егер мемлекет жарты жолда кездесіп, ынталандыру бағдарламаларын жасаса, олар да кәсіби қоғамдастық ретінде мемлекетті жарты жолда, ең бастысы қоғаммен кездесуі керек. Менің ойымша, үш үлкен реформа кешіктірілді.

Біріншіден, қолма-қол есеп айырысу жүйесі туралы заңды өзгерту керек деп ойлаймын. Бұл мәмілелер нарықтық статистиканы бұрмалайды, сатып алу-сату шартында сіз кез келген соманы артық және кем бағаланған да жаза аласыз. Бұл сұрақ көп жылдар бойы көтерілді, бірақ белгілі бір себептермен ол өледі. Бастапқы нарықта да, қайталама нарықта да кез келген сату-сатып алу мәмілесі тек банктік аударым арқылы қолма-қол ақшасыз жолмен жүзеге асуы керек деп есептеймін. Сонда біз жылжымайтын мүлік бағасының нақты статистикасын аламыз. Бұл бізге нақты баға деңгейін береді, одан біз құруға болады.

Екіншіден, әзірлеушілер мен клиенттер арасындағы транзакциялар үшін тек қолма-қол ақшасыз төлемдер болуы керек. Біріншіден, бұл құрылыс салушылар үшін салық базасын арттырады, сонымен қатар жылжымайтын мүлік нарығына «сұр» шыққан ақшаны әкелмеуге мүмкіндік береді. Осы уақытқа дейін кассир арқылы ақшаны инвестиция немесе брондау шарты ретінде қабылдайтын құрылыс салушылар класы бар, содан кейін нысан пайдалануға берілген кезде адам нарықта пәтер сатып, бұл ақшаны банк шотына алады. Бұл ақшаның қайдан шыққанын ешкім тексермейді. Бүкіл жылжымайтын мүлік нарығы, кез келген транзакция тек қолма-қол ақшасыз жүзеге асатындай жаһандық бастамамен біз болашақта әрекет ететін боламыз.

Сондай-ақ, үлестік қатысу туралы заңда көрсетілген айыппұл сомасын жарнама туралы заңда пропорционалды түрде төмен деп санаймыз. Мәселен, әкімшілік кодекске сәйкес, үлестік қатысу туралы заң бұзылған жағдайда айыппұл 300 АЕК, яғни бір миллион теңгеден сәл артық. Бұл өте төмен айыппұл, бұл KZhK кепілдігі жоқ және жергілікті атқарушы органдардың рұқсаты жоқ компанияларға үлескерлерден заңсыз ақша өндіруге мүмкіндік береді. Олар клиенттен 10-20 миллион жинап, бұл айыппұлды біреу заңбұзушылықты жөндеген сәтте төлейді. Біз бұл айыппұлды 30 000 АЕК-ке дейін көбейту керек деп есептейміз, бұл сома соншалықты үлкен, айыппұлдың тәуекелі заңсыз ақшаны тарту қаупінен жоғары болады.

Салық мәселелерін де қарастыру керек. Тұрғын үй адамның басты материалдық байлығына айналуда, ал бізде салық мөлшерлемесі айтарлықтай төмен. Сондықтан бірнеше пәтерге, қабатқа қол жеткізе алатын адамдар, отбасылар тобы бар екенін көріп отырмыз. Ең қызықты пәтерлер мен едендерді сатып алатын құрылыс салушылар төңірегінде жеке инвесторлар класы қалыптасады, содан кейін олар соңғы кезеңде оларды «Отбасы Банкінен» ипотекамен келген адамдарға қайта сатады.

Секторды қатайту кешенді түрде жүруі керек деп ойлаймын. Құрылыс сапасына келетін болсақ, нарықты «сұр құрылысшылардан» тазартқанда, сол кезде де процестер жүреді. Бүкіл әлемде даму компаниялары қаржылық күші бар топтар болып табылады. Түсініксіз табыс көзі бар кез келген компания бізбен бірге құрылыс салушы бола алады, ол жай ғана келіп үй салуға кіріседі. Бұл жерде құрылысқа салынған қаражатты міндетті түрде тексеруді енгізу қажет. Құрылыс компаниялары ірі салық төлеушілер болуы керек.

– Бір шаршы метрдің құнына келетін болсақ. Банк «Отбасы Банкімен» 30/70 схемасы бойынша жұмыс істейтін компанияларға бағаны түсіну үшін қаржылық есептілікті ашуға бастамашы бола ма?

— Иә, егер құрылыс салушы компания KZhK кепілдігін алған болса, шын мәнінде бұл мемлекеттің кепілдігі, онда бюджет ақшаны, оның ішінде компанияның капиталына инвестициялайды, оның құнын ашып көрсету бойынша міндеттер болуы керек деп санаймыз. тұрғын үй және шекті табыстылық нормалары. Өңірде 1 шаршы метрге 600 000-700 000 теңге көлемінде жарияланған бағаны көргенде бірнеше компаниямен дауласамыз. метр, ал бейресми ақпарат бойынша жобалық-сметалық құжаттама бойынша бір шаршы метрдің құны әлдеқайда төмен екенін білеміз. Өкінішке орай, жобалық-сметалық құжаттамада жер телімінің құны жоқ, сондықтан бұл жобаның орналасқан жері оның түпкілікті құнына қалай әсер ететінін білмейміз. Алдағы уақытта бұл мәселеге бастамашы боламыз.

– Тұрғын үй нарығына қатысты болжамдарыңыз қандай?

– Болжам жасау – алғыссыз жұмыс. Жалпы макроэкономикалық жағдай тұрғын үй бағасының күрт төмендеуі болмайтынын көрсетеді, дегенмен, оларды түзету мүмкін. 2023 жылы сұраныс төмендейді деп нақты айта аламын. Соңғы екі жылда сұраныс пен транзакциялар санының өсуі негізінен халықтың зейнетақы жинақтарын пайдалану мүмкіндігіне байланысты болды. 2023 жылы қайталама нарықта бағдарламалардың жоқтығы плюс жоғары базалық мөлшерлеме қайталама нарық сатушыларында бағаны төмендетуден басқа сұранысты ынталандыратын құралдардың жоқтығын білдіреді. Пәтерді тезірек сатқыңыз келсе, сатып алушыға жеңілдік соғұрлым көп болады. Қазірдің өзінде 10% және 20% жеңілдіктер бар екенін көріп отырмыз.

Екіншіден, бұл бастапқы жылжымайтын мүлік нарығы, мұндағы құралдар әзірлеушінің бизнес стратегиясына да байланысты. Құрылыс циклін жалғастыру үшін құрылыс салушы әртүрлі жеңілдік бағдарламаларына барады, онда ол сатып алушыға жеңілдік береді, оған тұрғын үй сатып алуға көмектеседі, бұл сәйкесінше осы бизнестің табыстылығын төмендетеді.

Бізде аймақтық диспропорция өте үлкен, баға ұсыныстары мен тұрғын үйге сұраныс өте құбылмалы. Астанадағы бастапқы нарықта бағаны төмендетуге мүмкіндік бар деп есептейміз. Біздің есептеуіміз бойынша, құрылыс және аяқталу сатысында 10 мыңға жуық пәтер бар, олар сұраныспен толық қамтамасыз етілмеген. Алматы, керісінше, Қонаев қаласына қарай қарқынды дамып келе жатқан агломерация әлі де болса тұрғын үй тапшылығын бастан кешіруде.Осы агломерацияны дамытудың маңызды факторы алдағы үш жылда қажетті инфрақұрылымды қосу, сумен қамту болып табылады. қамтамасыз ету және электрмен жабдықтау жүйелерін және олардың өмір сүруін қамтамасыз ету мүмкіндігін арттыру. Сондықтан әкімдіктер салынып жатқан тұрғын үйлерді түгендеу бойынша қатаң саясат жүргізіп жатыр, сәйкесінше жаңадан басталған жобалардың да азаюы байқалады.

Бірақ тұтастай алғанда демографиялық жағдай, туу деңгейінің жоғарылығы, сондай-ақ келер жылдан бастап «Балаларға арналған ұлттық қор» ұзақ мерзімді стратегиялық бастамасы жоспарланған, мұнда әрбір балаға мақсатты жинақ шоты ашылады, оған белгілі бір соманы ақша алынады және жинақталады, оны әрбір жас қазақстандық болашақта сапалы және сұранысқа ие білім алуға, сондай-ақ өз баспанасын сатып алуға жұмсай алады – мұның бәрі тұрғын үйге сұраныстың жоғары болуына ықпал етеді. Сонымен қатар, біздің банктің арсеналында ата-аналарға одан әрі жеке баспана сатып алу үшін балаларына ақша жинай бастауға (депозит ашу) мүмкіндік беретін өнімдер бар.

Дереккөз: inbusiness.kz